Как будут развиваться цифровые сервисы банков

Финансовые организации продолжат цифровизацию и будут и дальше развивать цифровые сервисы. В числе ключевых трендов супераппы, ESG-повестка, конкуренция с финтехом, снижение комиссий, персонализированное обслуживание, развитие цифровых валют, «нулевые» (по задержкам, ошибкам, затратам) операции, оплата везде, всегда, как угодно, выход на международные рынки и сохранение конкуренции за людей, уверены участники организованной CNews Conferences конференции «Цифровизация финансового сектора 2022».

По инициативе государства

ЦБ и государство являются инициаторами крупнейших цифровых проектов в финансовом секторе. Участники конференции привели несколько примеров таких проектов.

Выступление Нины Михеевой, директора департамента ИТ HSBC Russia, было посвящено теме налогового мониторинга. Налоговый мониторинг заменяет традиционные налоговые проверки и дает возможность предоставлять налоговому органу доступ к данным бухгалтерского и налогового учета в режиме реального времени. Его можно организовать разными способами: предоставить удаленный доступ в учетную систему, обмениваться информацией через оператора ЭДО или создать аналитическую витрину данных.

В HSBC Russia решили пойти по третьему пути. Были сформулированы требования к решению. Во-первых, это автоматический контроль и сверка между формами. Во-вторых, возможность размещения решения во внешнем облаке и интеграция с системами банка. В-третьих, автоматический расчет налога на прибыль и сравнение версий налоговой отчетности. В результате было выбрано решение, которое предложила компания «VK цифровые технологии».

Как рассказал Андрей Черненко, директор B2G платформенных сервисов «VK цифровые технологии», платформа «Налоговый мониторинг» дает возможность организовать B2G взаимодействие с органами государственной власти. Она позволяет компаниям выполнить все требования ФНС в части раскрытия показателей налоговой отчетности, системы внутреннего контроля (СВК) и контрольных соотношений. Возможны три сценария ее использования: раскрытие учета на стороне платформы, частичная автоматизация учета и полная автоматизация учета. Кроме того, витрина данных может быть размещена как в облаке, так и на инфраструктуре заказчика.

Техническая архитектура

В списке функций платформы раскрытие налоговой отчетности, раскрытие отчетности по СВК, коммуникация с налоговым органом, работа с данными. Платформа дает возможность двигаться от конкретного показателя к источнику данных. Система контролирует процесс внесения показателей, что помогает избежать ошибок.

Еще один пример — обеспечение надежности и безопасности информационных ресурсов финансовых организаций. C 1 января 2022 г. вступили в силу требования положения ЦБ РФ №716-п «О требованиях к системе управления операционным риском в кредитной организации и банковской группе». Положение описывает порядок управления рисками и содержит требования к организации управления ими.

С 1 октября 2022 г. вступает в силу положение «Об обязательных для кредитных организаций требованиях к операционной надежности при осуществлении банковской деятельности в целях обеспечения непрерывности оказания банковских услуг». В нем прописаны требования к допустимому времени простоя процессов, обеспечению операционной надежности и информированию ЦБ о выявленных инцидентах.

Требования по доступности

ЦБ прописаны требования по доступности процессов, однако, по словам Павла Тесленко, начальника отдела ИТ-аудита и консалтинга «Инфосистемы Джет», эти показатели часто не выдерживаются. «Инфосистемы Джет» предлагает полный спектр услуг по реализации требований ЦБ РФ: обследование текущего состояния, подготовку всей документации, разработку дорожной карты проектов, поддержку инфраструктуры, автоматизацию процессов управления рисками ИБ, повышение осведомленности работников в области ИБ и оказание консультационной поддержки.

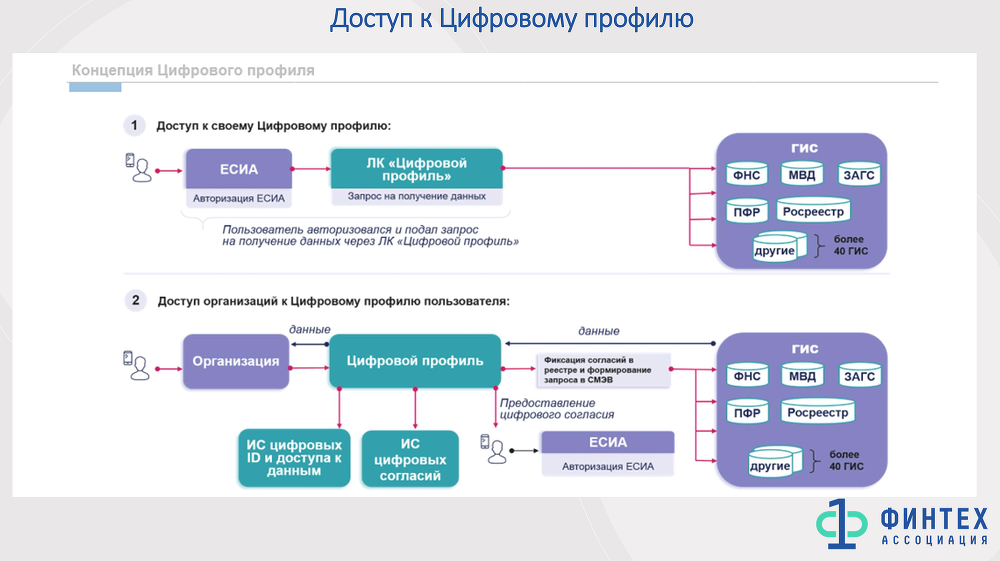

Виталий Копысов, директор по инновациям, СКБ-Банк, рассказал о создании цифрового профиля гражданина в России. Цифровой профиль должен объединить все цифровые записи о гражданине в государственных информационных системах. Обмен данными в электронной форме между физлицами, банками и госорганами должен происходить с помощью создаваемой в стране национальной системы управления данными (НСУД) и единой системы идентификации и аутентификации (ЕСИА).

Доступ к цифровому профилю

Национальная система управления данными (НСУД) еще окончательно не запущена. Цифровой профиль гражданина заработал в 2020 г. Он объединяет 27 типов сведений: паспортные данные, адрес, ИНН, водительские права, место работы, перечень имущества в собственности и др. Цифровой профиль интегрирован в «Госуслуги» и позволяет давать или отзывать согласия на использование данных.

По состоянию на февраль 2022 г. было выдано 10,14 млн согласий, отозвано 318,7 тыс согласий. До конца текущего года будет проводиться эксперимент, цель которого — наладить взаимодействие со всеми федеральными органами исполнительной власти. В планах на 2022 г. разработка и принятие необходимых подзаконных актов, доработка инфраструктуры цифрового профиля по результатам эксперимента, разработка дополнительных сервисов.

Дмитрий Наранович, руководитель департамента цифровых сервисов и каналов, Банк Уралсиб, рассказал, какие услуги уже можно получить при помощи Единой биометрической системы (ЕБС). В банках — это первичное открытие как текущего, так и инвестиционного счета; пользование услугами Walk-In удаленно; полный доступ к сервисам, дополнительный контроль при рисковых операциях, закрытие счетов.

Кроме того, можно приобрести виртуальную eSIM, в некоторых вузах получить допуск к экзаменам, удаленно участвовать в судебных заседаниях по видеосвязи, обращаться к нотариусу. Госуслуги и Mos.ru ведут внедрение сервиса для идентификации клиентов при предоставлении услуг.

Пока в ЕБС зарегистрировано около 200 тыс. человек. Большинство граждан относятся к ней скептически — менее 50% пользователей готовы в перспективе предоставить биометрию.

Рецепты цифровизации

«Мы гордимся производством, которое выстроили за последние годы», — начал свое выступление Дмитрий Старов, директор департамента по инструментам и технологиям разработки компании «Диасофт». Эффективность производства цифровых продуктов определяется тремя основными параметрами: стоимость, сроки и качество. Источники повышения эффективности — использование Open Source, Low-code, Agile, Scrum, DevOps, компонуемость решений, измеримость результатов и осознанность —люди должны понимать, зачем они работают и какой вклад вносят в общее дело. По словам Дмитрия Старова, применение всех этих инструментов позволит в 10 раз увеличить эффективность процесса разработки новых цифровых инструментов.

Экосистема цифровой трансформации

«Мы автоматизируем все, что можно», — говорит Дмитрий Старов. Компания создала экосистему платформ, на которых можно разрабатывать необходимые бизнесу решения. Очень важно автоматизировать бизнес-функции путем создания функциональных модулей (PBC). РВС закрывают конкретную бизнес-потребность пользователя и воспринимаются им как единое целое. Они легко встраиваются в ИТ-ландшафт благодаря возможности синхронного и асинхронного взаимодействия через API и события. Компания готова поделиться своим опытом развития эффективного производства путем создания совместных команд и внедрения в их работу хорошо зарекомендовавших себя практик.

«Было время, когда банки предпочитали вендорские решения. Потом они начали активно развивать собственную разработку, — вспоминает Николай Адеев, генеральный директор компании Abanking. — Сегодня наметился баланс между самостоятельным развитием ИТ и привлечением сторонних разработчиков. Причина — банки часто не устраивает качество созданных собственными силами продуктов и их стоимость».

Большинство систем дистанционного банковского обслуживания было создано десять лет назад, и сегодня они морально устарели. Найти специалистов, готовых заниматься их развитием, очень сложно. Создавать цифровые решения «с нуля» слишком дорого. Оптимальный вариант — использовать готовую платформу с low-code возможностями.

Например, Abanking Digital Office позволяет быстро запускать новые цифровые сервисы и при этом минимизирует зависимость от вендора — сотрудники банка могут самостоятельно создавать онлайн-сервисы. Для юридических лиц это регистрация бизнеса, открытие РКО, кредитование, получение банковских гарантий, а также все заявочные сервисы ДБО: подключение офлайн продуктов; сбор данных для систем, принимающих решение; подключение сторонних b2b-сервисов и т.д. Для физических — оформление кредитных карт, ипотеки, автокредитов, страховок, все заявочные сервисы ДБО.

О том, как будут меняться банковские сервисы в ближайшем будущем, рассказал Андрей Лагунов, директор по продуктам и сервисам маркетплейса «Финуслуги», Московская биржа. По его мнению, в числе ключевых трендов супераппы, ESG-повестка, конкуренция с финтехом, снижение комиссий, персонализированное обслуживание, развитие цифровых валют, «нулевые операции» (по задержкам, ошибкам, затратам), оплата везде, всегда, как угодно; выход на международные рынки и сохранение конкуренции за людей.

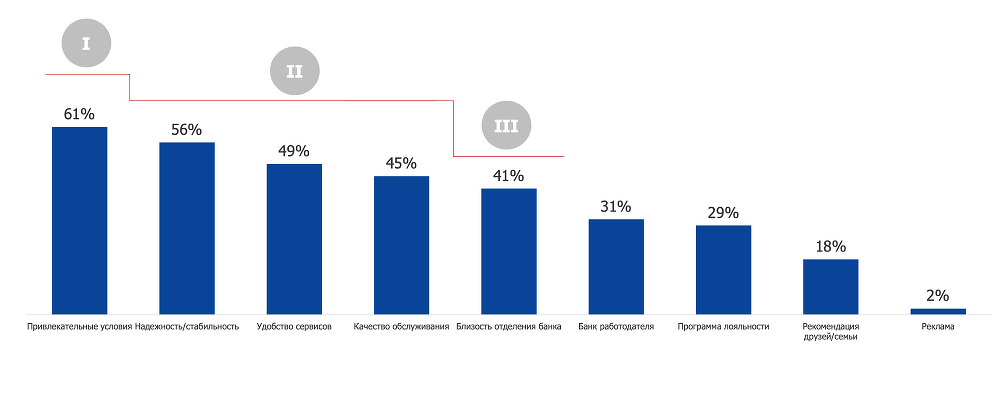

В Сколково уже зарегистрировано более 20 финтех-компаний. Их решения легко интегрируются в экосистему банка. Банки готовы внедрять любые решения, если они помогают повысить эффективность или улучшить обслуживание клиентов. Самое важно для клиентов — привлекательные условия, надежность, удобное и качественное обслуживание.

Как принимаются решения клиентами

Андрей Лагунов считает очень перспективным развитие финансовых маркетплейсов. Они помогают снять географические ограничения при продаже финансовых услуг, отказаться от расходов на обслуживание в офисе, оперативно наращивать активы и пассивы.

Практический опыт

В «Ингосстрах-Инвестиции» еще недавно были автоматизированы только базовые бизнес-процессы. В 2020 г. началась разработка стратегии цифровой трансформации. Окончательно утверждена она была в 2021 г. Началось формирование команд — сначала продуктовых, а затем проектных. Сейчас в компании создано 12 команд, перед ними поставлены четкие задачи по созданию новых продуктов, рассказал Илья Батай, директор по цифровой трансформации «Ингосстрах-Инвестиции».

На первом этапе в ИТ-подразделении компании работало пять человек, сейчас их 40. В июле 2021 г. был запущен первый MVP-проект. Его цель — создание площадки для проверки продуктовых гипотез, гипотез сегментирования, кросс-продаж, дизайна. К концу 2021 г. появились продающие лендинг-страницы, была запущена оплата картами и через систему быстрых платежей, внедрена CRM.

На сегодняшний день в «Ингосстрах-Инвестиции» определены основные направления развития. В планах — увеличение числа разработчиков до 220 человек, в том числе путем аутстаффинга.

Банк ВТБ работает над созданием платформы взаимодействия с корпоративными клиентами, рассказал Антон Шахлевич, заместитель начальника управления – руководитель службы развития инструментов CRM, Банк ВТБ. На момент старта проекта в банке было много устаревших систем, включая проприетарные неподдерживаемые решения. Разрозненные, зачастую пересекающиеся по функционалу и данным платформы, а также различная логика обработки схожих данных в разных системах приводили к том, что вся отчетность формировалась вручную с большой задержкой. Очевидно, что качество обслуживания клиентов в таких условиях оставляло желать лучшего.

В ВТБ сформулировали и проверили пять гипотез, которые помогли определить направления развития. Так, в банке был реализован доступ к CRM через браузер планшетов и телефонов, создан блок клиентских отчетов со всевозможной аналитикой, стала доступна детальная посделочная финансовая отчетность, модернизирован интерфейс, рассчитанный на экспертную работу, и многое другое.

В планах на будущее дальнейшее обогащение клиентских данных из внешних источников, моделирование оттоков и кошельков, «осторожный» перенос в мобильное приложение топ-сценариев для менеджеров, моделирование клиентских бизнес-моделей, появление дополнительных ненавязчивых подсказок и напоминаний.

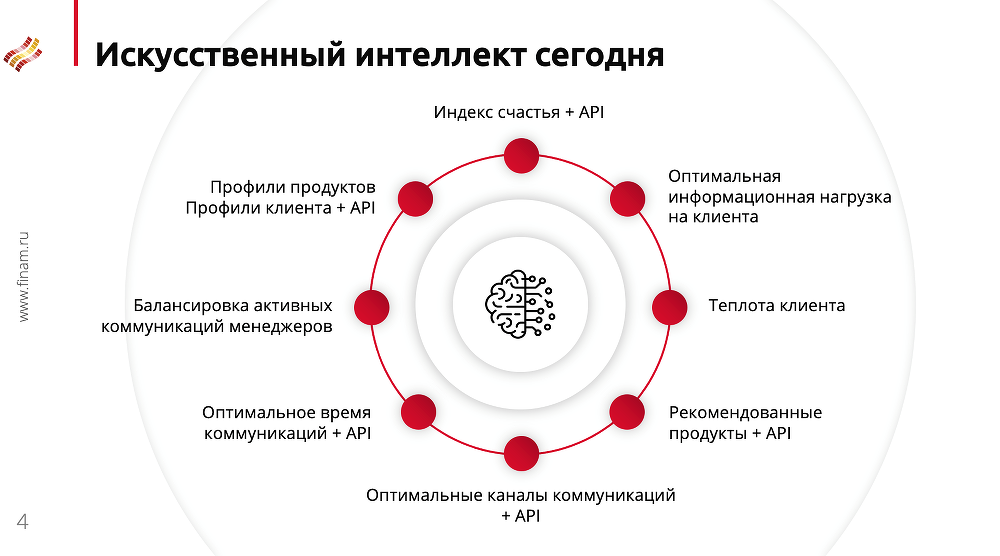

Развитие цифровых технологий во многом меняет финансовую отрасль. Такие технологии, как облачные вычисления, большие данные и робототехника оказывают существенное влияние на банковскую отрасль и финансовый сектор. Машинное обучение и ИИ все больше внедряются в процессы управления финансами, а цифровые технологии лежат в основе всех взаимодействий с клиентами. Будущее финансового и банковского секторов очень быстро обретает форму: от приложений для просмотра котировок и мобильного банкинга до полноценной торговой системы и виртуальных помощников, говорит Ярослав Кабаков, директор по стратегии, ФИНАМ.

Сфера применения искусственного интеллекта

Он рассказал о том, в каких направлениях деятельности финансовых организаций можно с успехом использовать искусственный интеллект. В качестве примера Ярослав Кабаков привел процесс e-mail рассылки предложений клиентам. Обычно она делается по десяткам тысяч адресов, при этом ее эффективность очень низкая: Open rate составляет около 19%, Click rate — около 0,9%. Если же при помощи ИИ выбрать только «теплых и горячих» клиентов и отправить им персонализированные предложения, можно существенно повысить эффективность: Open rate составит 25%, а Click rate — 1,7%.

Короткая ссылка на материал: //cnews.ru/link/a18327