Каким будет цифровой банк через несколько лет

На CNews FORUM 2021 выступили представители банковской отрасли, которые рассказали о будущем информационных технологий в их сфере. Речь шла о перспективах роботов в банковском обслуживании, развитии CRM, о выборе между монолитами и микросервисами, а также о legacy — реальности, с которой необходимо научиться жить. Топ-менеджеры финансовой сферы поделились опытом работы в этом году и рассказали об инструментах, которыми стали активно пользоваться.

«Мы находимся на некоем распутье, если мы говорим об ИТ в банках, — начал свое выступление Алексей Гусев, старший советник председателя правления, банк «Центрокредит». — Мы начинаем осмысливать то, как будем работать дальше, какая стратегия формируется на ближайшую перспективу и какая тактика позволяет нам сейчас зарабатывать деньги, привлекать и оставлять наших клиентов».

Что будет с роботами

Будущее за работами с искусственным интеллектом, так называемыми цифровыми помощниками, считает Максим Белоусов, заместитель председателя правления Абсолют-банка. «Сейчас все переживают изменения во взаимодействии с клиентами, — говорит он. — Проблема не в том, что банки не цифровые, они давно уже в цифре. Проблема в том, что клиент более цифровой и требовательный к электронному взаимодействию». Это концептуальный сдвиг, продолжает Белоусов.

Согласно прогнозам консалтинговых компаний, уже к 2021 году число используемых цифровых помощников превысит общее население планеты. По мнению Максима Белоусова, в будущем это не только помощник, который отвечает на вопросы и выполняет те или иные операции, а умеет принимать решения во время операций. Цифровой помощник — это машина, которая постоянно находится в самообучении.

Legacy и микросервисы

«Компаниям с legacy (устаревшие методы, технологии, вычислительные системы или приложения, которые находятся в эксплуатации) сложнее найти разработчиков, стоимость развития и сопровождения таких решений растет, и многие компании просто не имеют достаточного бюджета, чтобы реализовать стремительную трансформацию своего ландшафта», — рассказал Андрей Плужников, директор департамента ИТ розничного бизнеса Росбанка. При этом, по его мнению, компании демонстрируют страх серьезного сбоя в работе бизнеса при модернизации. И несмотря на это, их ожидания развития time-to-market все более амбициозные от года к году.

«Если абстрагироваться от эмоциональной составляющей, а посмотреть на это профессионально, то legacy действительно стратегически мешает, — продолжает он. — Однако legacy — это наша объективная реальность, с которой необходимо научиться сосуществовать».

Для большинства компаний просто невозможно полностью отказаться от существующих ИТ-систем в краткосрочной перспективе, и они вынуждены использовать legacy-системы, отмечает Плужников. Микросервисы выступают одним из самых эффективных подходов для работы с такими системами. «Самые важные их особенности — построение микросервисного слоя можно осуществлять постепенно и соразмерно тем инвестициям, которые мы в моменте времени можем себе позволить, — говорит он. — Второе — это высокая отказоустойчивость». В том числе, среди плюсов спикер отметил привлекательность микросервисов для будущих сотрудников.

Микросервисы или монолит? Выбор платформы для управления контентом в банках

Денис Левинский, руководитель практики ECM/CSP (Content Services Platform) «Ланит» обратил внимание аудитории на всплеск запросов банков к управлению контентом. Речь идет, например, о переводе оформления банковских продуктов полностью в электронный вид, сокращении времени на их обработку и затрат на их отправку или доставку и т.п. «Дорогие многолетние проекты внедрения ушли в прошлое и не отвечают быстро меняющимся потребностям современного бизнеса, — продолжает он. — Пришло время цифровых платформ, которые позволяют на одном технологическом стеке быстро создавать необходимый фронт, сервисы и т.п.».

В своем докладе Левинский отметил, что монолит предполагает высокую цену и долгий time-to-market. Сейчас запрос со стороны банка — это возможность соответствовать тем технологиям, которые выбраны в рамках цифровых платформ банка, поддержать этот стек технологий, быстро внедрить систему и перейти от текущего решения к новым технологиям.

«Мы со своей стороны, наблюдая такой запрос, выпустили на рынок продукт DocsHouse, который построен на сервисной архитектуре и базируется на открытых технологиях», — отметил Денис Левинский. На базе такой платформы возможны построения различных решений, в том числе клиентского досье, где в рамках одного клиента можно посмотреть, каким образом он участвует в различных продуктах и активностях банка.

Создание единой цифровой платформы в МСП Банке

«Сегодня покупатели преданы тем, кто может обеспечить идеальный клиентский опыт, но он невозможен без цифровых процессов, — начал свой доклад Вадим Сорокин, директор по работе с enterprise-клиентами «Террасофт». — Глубокая цифровизация процессов — это будущее всех отраслей». Однако Сорокин отметил огромную проблему компаний на пути цифровизации — дефицит кадров.

По его словам, эту проблему можно решить. Например, если приобщить к цифровизации миллиарды специалистов из бизнес-подразделений (люди, которые отлично знают бизнес-процессы, но не обладают навыками программирования). Используя визуальные инструменты, а также пошаговые рекомендации, доступные и готовые компоненты они смогут создать свое собственное корпоративное приложение и автоматизировать процесс. Привлечь такое множество кадров к цифровизации, по мнению Сорокина, сможет платформа Creatio, которая объединяет в себе автоматизацию операционных и CRM-процессов компании.

Рассказал об опыте внедрения такой платформы Дмитрий Швецов, руководитель проектов «Норбит». Ее цель — предоставить инвесторам удобный интерфейс для работы с проектами, привлекающими финансирование посредством инвестиционных платформ. Результатом проекта стало снижение порога входа профессиональных инвесторов на рынок краундлендинга, независимый сервис для оценки заемщиков и повышение доступности средств для субъектов МСП.

По его словам, платформа предназначена как для физических, так и для юридических лиц, банков-партнеров, а также для инвестиционных и скоринговых компаний. В сервисе реализована витрина актуальных агрегированных заявок, полученных из подключенных инвестиционных платформ. Реализован просмотр дублей документов, созданы реестр отобранных инвестором заявок на финансирование в табличном виде и реестр инвестиционных платформ. По словам Швецова, данный проект был реализован в течение четырех месяцев. В настоящий момент более 10 крупных игроков рынка краундлендинга подключены к платформе.

Платформа для цифровой трансформации банка

Алексей Горожанкин, директор по развитию бизнеса «ФлексСофт», рассказал об инновационной платформе для цифрового банка FXL. Среди преимуществ такой платформы — единое технологическое решение, собственный интеллектуальный ВРМ-процессор, который учитывает всю специфику финансового сектора и обеспечивает гибкость настройки финансовых продуктов и бизнес-процессов. В платформе FXL есть готовые бизнес-объекты, ориентированные на банки, встроенные методы работы с бизнес-объектами, интеграция с внешними отраслевыми сервисами, а также централизованные отраслевые справочники.

Среди возможностей платформы спикер выделил высокую надежность сервисов, оптимизацию ИТ-издержек, time-to-market менее 1 недели, сверхвысокую производительность, бесшовную интеграцию партнерских сервисов, а также работу в режиме 24/7. Пользователю платформы не нужно прибегать к помощи вендоров для того, чтобы внести изменения в какой-либо бизнес-процесс.

Технология low-code позволяет производить настройки и изменения в визуальном редакторе без написания программного кода, что снижает трудоемкость и не приводит к прерыванию работы системы, отметил Алексей Горожанкин. Бизнес-подразделения смогут самостоятельно создавать и менять финансовые продукты и бизнес-процессы, обеспечивая time-to-market.

Риски в корпоративном кредитном процессе

Олег Ефимов, технический директор «Ланит— Би Пи Эм», рассказал о составляющих успешного архитектурного решения. По его мнению, его необходимо разбивать на независимые системы (цели, бюджеты, команды). Каждую такую систему необходимо внутри масштабировать, у нее должен быть свой интерфейс и координация процесса (регулярная коммуникация на уровне бизнеса и ИТ). Подробнее о рисках в корпоративном кредитном процессе рассказал Денис Каушнян, исполнительный директор блока «Риски корпоративно-инвестиционного бизнеса» Сбербанка.

По его мнению, корпоративный кредитный процесс за десять лет сильно изменился. Основными триггерами выступило ужесточение регулирования банков в свете мировых кризисов и появление единых стандартов регулирования в виде базельских соглашений. Он также отметил запрос бизнеса на цифровые кредитные продукты и оптимизацию процессов одобрения. Среди предпосылок изменения архитектуры риск-сервисов Каушнян назвал большой объем ручного ввода при работе с риск-инструментами, отсутствие сервисного подхода при проектировании риск-функций, монолитные процессы и в связи с этим большой объем затрат на развитие и сопровождение и т.д.

Бизнес-архитектура риск-функций в кредитном процессе

«Для ответа на эти вызовы мы создали риск-компоненты (bulding blocks), — продолжил он. — У нас риск-инструменты покрывают бизнес-процессы как внутри банка, так и во внешнем контуре: взыскание, мониторинг, одобрение заявки, лизинг, факторинг и пр. Результаты – за два года создано 17 билдинг-блоков, более 40 точек переиспользования в бизнес-процессах и 520 млн рублей экономии затрат».

Игорь Хомков, Управляющий партнер компании «Перфоманс эксперт» — мастер-партнера Dynatrace Inc. Россия, Белоруссия, Казахстан, обратил внимание на насущную проблему ИТ-отрасли: нехватку квалифицированного персонала. По данным head hunter, за 2021 год спрос на программистов в России вырос на 72%, в Москве — на 70%, в Санкт-Петербурге — на 78%. При этом потребность в сотрудниках в 2020 г. по сравнению с 2019 г. выросла на 72,4%.

«Если смотреть на АРМ с искусственным интеллектом как на ИТ-сотрудника, то его ключевой компетенцией будут моментальный поиск и определение корневой причины проблемы. Он делает работу персонала более эффективной, он теперь не тратит время на поиск кривого кода или ошибки», — отметил Хомков. Он рассказал о продукте компании Dynatrace. Это автоматизированная платформа с технологией искусственного интеллекта, которая отвечает за мониторинг работы сервиса, приложения и микросервисы, их безопасность, бизнес аналитику и облачную автоматизацию.

CRM-системы

Объем мирового рынка CRM-систем в 2018 г. по оценке Gartner составил $48,2 млрд., начал свое выступление Владимир Вигура, Product Director «Т1 Консалтинг». По итогам 2019 г. рост рынка CRM составил 15%, а к 2021 г. плановый объем рынка может достигнуть более $60 млрд, где облачные CRM займут не менее половины. Шесть трендов этого рынка — российский вендор, облачная архитектура, low-code, микросервисная архитектура, гиперавтоматизация и Total Experience.

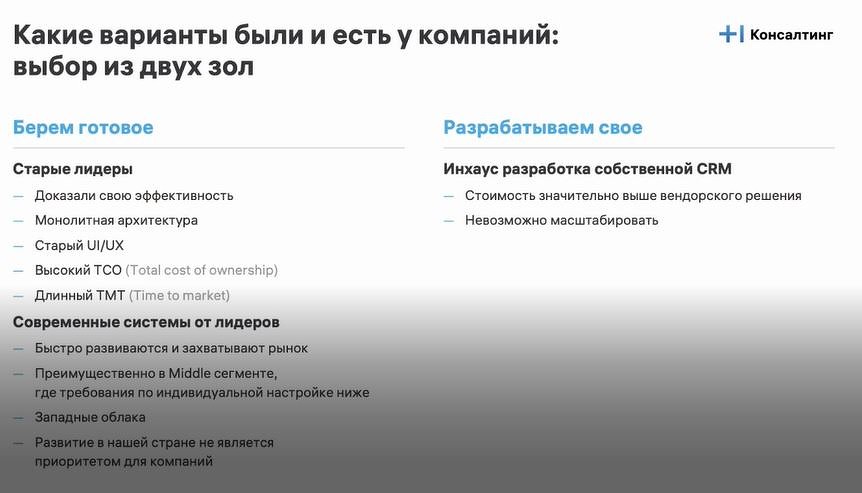

Какие варианты были и есть у компаний

Он рассказал о двух вариантах, которые имеются у компаний, планирующих внедрить CRM в свой бизнес. Первый — это купить готовое иностранное решение, а второе — разрабатывать свое. По его мнению, у больших компаний при внедрении CRM может возникнуть ряд проблем. Среди них долгие сроки запуска, слишком высокая стоимость экспериментов и масштабирования, отсутствие времени думать об удобстве процессов. Спикер также отметил новые требования и специфику российского законодательства, в частности импортозамещение и санкции.

«Крупный корпоративный бизнес может решить вопрос только через инвестиции либо на покупку CRM западного вендора, либо в собственную разработку, — подводит итог своему выступлению Вигура. — Рынку необходим российский вендор CRM, который будет учитывать все боли крупного бизнеса в России, а российские компании продолжат инвестировать деньги в развитие CRM ближайшие пять лет».

Константин Истомин, руководитель Центра компетенций платформ и сервисов мониторинга Росбанка поделился опытом внедрения Dynatrace. Среди плюсов решения он назвал легкую установку и настройку, машинное обучение для отслеживания аномалий, возможность просмотра действий пользователей в системе и трассировки запросов от пользователей до бекэнда. При этом Константин Истомин выделил и ограничения Dynatrace, например, стоимость. В том числе, среди минусов системы были названы сложности поиска квалифицированных сотрудников.

Благодаря внедрению решения время обнаружений проблем в Росбанке сократилось на 40 минут, появился контроль скорости выполнения бизнес-процессов, включена «запись» сессий на некоторых приложениях Siebel и определены базовые линии работы сервисов.

Системы хранения данных

«Железною рукой ЦБ производится преобразование не только рынка, но и компаний, которые оказывают влияние на производителей железа», — отметил Равиль Сафиуллин, менеджер по развитию бизнеса в финансовом секторе NetApp.

Основные рекомендации регулятора

Сафиуллин рассказал о продуктах компании NetApp. Среди них ПО для управления корпоративными данными NetApp ONTAP. Продукт позволяет создать интеллектуальную доверенную среду, которая охватывает все хранилища от флеш-накопителей и дисков до облака. Он упомянул программно-определяемую объектную систему хранения данных (СХД) StorageGRID, которая сохраняет и защищает неструктурированные данные многоцелевого назначения, включая автоматизированное управление жизненным циклом в течение длительного времени.

Главным продуктом компании являются FAS/AFF — это системы хранения данных, которые изначально позволяют организовать и файловый, и блочный доступ. В частности, он упомянул FabricPool — технологию, которая позволяет вынести архивные данные на промежуточный более дешевый уровень хранения и держать ее там. Также в списке технологий NetApp Active IQ — система искусственного интеллекта, которая встроена частично в облачный сервис, а частично в СХД. Она позволяет получать телеметрическую информацию с системы, обрабатывать ее, делать выводы и давать рекомендации, что необходимо сделать администратору для того, чтобы ситуация была постоянно контролируема и управляема.

ИТ в инвестициях

Федор Лежнев, директор департамента информационных технологий «Альфа-Капитал», рассказал о рынке инвестиций в России. Он насчитывает более 12 млн клиентов и имеет оборот в 9,9 трлн руб. Большая часть клиентов (57%) предпочитает вкладывать средства через управляющую компанию, а 43% — через брокера. При этом 19% клиентов хорошо ориентируются в инвестициях, 60% имеют базовые знания и 21% ориентируются в них слабо, отметил он.

В 2021 г. «Альфа-Капитал» показал рост базы клиентов на 50%. Федор Лежнев рассказал о том, как компания добилась таких результатов. По его словам, на такой рост, в первую очередь, повлияла команда, которая отвечает за весь процесс от привлечения клиентов до покупки продукта. Вторая составляющая успеха — это команда, которая отвечает за выбор продукта. «Мы сделали фокус на то, чтобы у клиента была вся возможная информация для выбора продукта, — продолжает он. — Это глубокая аналитика в мобильном приложении, возможность задать вопросы, а также «Альфа-Университет» — программа, которая обучает клиентов инвестициям».

Безопасность в финсекторе

Алексей Попков, ведущий специалист по предпродажному сопровождению Brother, затронул тему безопасности управления печатью и безопасности данных в финансовых организациях.

Переход на цифровые процессы и активное участие в деятельности компаний поколения миллениалов влияет на то, как ведется работа, начал он свой доклад. В новой реальности современные технологии, цифровой и бумажный документооборот существуют одновременно, дополняя друг друга.

Попков рассказал об услуге, которую предоставляет компания Brother. Речь идет об управлении печатью (MPS) — это передача на аутсорсинг процессов по организации печати, сканирования и копирования в офисе. Из преимуществ такого подхода он выделил бесперебойность печати, оптимизацию парка устройств (можно взять оборудование в аренду и не принимать на баланс), прозрачную оплату, где расходы зависят от объема, а также контроль печати вместе с удаленной поддержкой.

Попков рассказ об опыте внедрения такой услуги в банке «Уралсиб». По его словам, Brother обеспечил бесперебойную печать во всех офисах, уменьшил количество устройств на 13%, увеличил доступность сервиса до 98,7%. Компания снизила стоимость отпечатка на 23% и сократила документооборот, связанный с организацией печати, в 45 раз.

Обучение в ИТ

Результатами исследования, которые доказали, что VR повышает эффективность обучения и сокращает его срок на 75%, поделился Сергей Лукашкин, директор по управлению проектами цифровой трансформации в банке ВТБ. По его мнению, новые технологии, которые используются для общения, дают новые возможности для обучения сотрудников и роста бизнеса.

И это не только технологии виртуальной реальности, но и бизнес-игры, диалоговые симуляции (тренажер с применением голосового или письменного взаимодействия для реалистичной тренировки взаимодействия), VR-симуляции и т.д. ВТБ, например, пробует построить тренинги в Minecraft.

Обучение с помощью Minecraft

У банка также есть интерактивный курс по повышению продаж, где рассказывается, какие типы вопросов бывают при коммуникации с клиентом. Сотрудник учится выстраивать диалог в формате тестирования. По окончании курса он видит, сколько раз упомянул имя клиента, сколько было пауз в словах, сколько он говорил не по теме, а также количество использованных вежливых или неуместных фраз.

Гибридный формат работы

Наталья Триппель, начальник управления развития ИТ-процессов в банке «Зенит», рассказала, по какой причине банк перешел к гибридному формату работы. В первую очередь, по ее словам, повлияла пандемия. По этой причине в банке было принято решение отказаться от части офисов. При гибридном формате работы сотрудники сами выбирают удобный для них график.

В «Зените» есть как постоянные рабочие места, которые закреплены за определенными сотрудниками, так и целые рабочие зоны, которые выделены под определенные подразделения, а также места «общего пользования». Ориентироваться в новом пространстве сотрудникам банка помогает приложение «Виртуальная карта». Можно забронировать рабочее место в своем отделе или в общей зоне, а также найти коллег. Наталья Триппель рассказала и о других приложениях, которые использует банк для удобства сотрудников при гибридном формате работы. Среди них —Office 365, Microsoft Planner и агрегатор новостей Z-News.

Топ-5 вызовов для ИТ в 2021 году

Основываясь на опыте компании, директор проектов дирекции ИТ «СберНПФ» Сергей Никитин рассказал, о вызовах, с которыми столкнулся бизнес в 2021 году. Вызов первый – законодательство. «С 1 января 2023 года стартует новое законодательство и вводятся новые стандарты международной финансовой отчетности, — говорит Сергей Никитин. — Для того, чтобы подготовиться к вступлению в силу нового законодательства, необходим консалтинг». Помимо этого, по мнению спикера, требуется очень мощное вычислительное ядро. Внедрение технических средств — это огромный проект, который уже запущен в компании.

Тренд на формирование экосистемы стал вторым вызовом для «СберНПФ». Однако главной сложностью Сергей Никитин считает дефицит кадров в ИТ-отрасли. «Мы поняли, что для новых реалий нам нужны сотрудники нового качества, — говорит он. — Им необходимо умение работать в командах, общаться друг с другом». В «Сбере» это решают несколькими способами: привлекают стажеров и открывают школу, которая перепрофилирует людей из других специальностей в ИТ-специалистов.

Сложности на рынке ИТ-специалистов

Четвертый вызов — технологии. Несмотря на наличие уже упомянутых на конференции legacy, от которых трудно отказаться, необходимо поддерживать высокий темп передачи данных и обработки информации, говорит Сергей Никитин. И последний вызов — работа в условиях пандемии. В «Сбере», также как и в банке «Зенит», предпочли гибридный формат работы, где сотрудники могут выбрать для себя наиболее комфортный режим.

Пять ошибок цифровой трансформации

Илья Щиров, исполнительный вице-президент, руководитель развития чат-канала и чат-ботов Райффайзенбанка, рассказал о пяти ошибках цифровой трансформации. По его мнению, первая ошибка заключается в том, что трансформацией называют отдельные проекты, реализуемые в обозримые сроки. Например, внедрить или обновить ПО. «Первое, что необходимо понять, что трансформация — это вещь, которая в принципе без конца и края, и реализовывать ее через проекты очень опасно», — подчеркивает Щиров.

Вторая ошибка — фокус на пиаре. По его мнению, компании могут внедрять новые решения просто для того, чтобы быть «в тренде». Третья ошибка — пытаться сделать цифровую трансформацию силами консалтинга. Четвертая — стараться обязательно попасть в какой-нибудь рейтинг по цифровизации. И пятая — внедрение Top-Down (сверху-вниз).

По мнению эксперта, цифровая трансформация должна начинаться с желания достичь определенных показателей. Он подчеркнул, что при планировании не должно быть надежды на изменяющийся рынок. Также, по его мнению, нужно избегать формулировок типа «внедрение цифрового ассистента» и пр.

Как прошел CNews FORUM 2021

В 2021 г. CNews FORUM — крупнейшая независимая площадка для встречи ИТ-директоров, руководителей ИТ-компаний и представителей органов власти — успешно прошел в четырнадцатый раз. В силу известных ограничительных факторов организаторами был снова использован смешанный формат проведения мероприятия — значительная часть форума прошла в онлайн-режиме.

CNews FORUM 2021 собрал свыше 1000 участников. Было заслушано порядка 90 экспертных докладов. В сессионной части было проведено шесть тематических отраслевых секций: «ИТ в госсекторе», «ИТ в банках», «Облачные технологии», «Информационная безопасность», «ИТ в торговле» и «Цифровая трансформация».

Взгляд CNews на состояние ИТ-отрасли

В пленарной части CNews FORUM выступили глава Минцифры Максут Шадаев, его заместитель Максим Паршин, замглавы Минпромторга Василий Шпак, директор по ИТ в РЖД Евгений Чаркин, замгендиректора по операционной эффективности и цифровому развитию «Первой грузовой компании» Алексей Агапкин, вице-президент по ИТ «Евразхолдинга» Артем Натрусов, гендиректор «Скалы-Р» Виктор Урусов, директор по работе с ключевыми заказчиками Yadro Сергей Касаев и многие другие.

Короткая ссылка на материал: //cnews.ru/link/a17993